軌道交通裝備是我國高端領域制造業的主要組成部分,經過多年的不斷發展,行業已經逐步形成比較完整的鏈條,同時行業市場規模持續擴大,目前國內軌道交通裝備的企業數量比較多,據北京研精畢智的行業調研數據,江蘇省、山東省和浙江省為企業分布數量排名前三的省份,分別占比16.2%、14.3%和11.5%,其中中國中車為行業內的龍頭企業,占比最高,本文重點研究中國軌道交通裝備行業競爭格局。

一、中國軌道交通裝備行業競爭格局

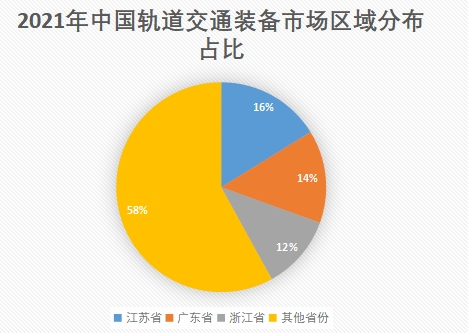

1、市場區域分布

目前國內軌道交通裝備行業內的企業數量相對較多,在市場區域分布情況角度看,主要分布于江蘇、河北、山東、廣東、浙江和吉林等具有技術和資源優勢的省份,市場競爭實力較強,其中江蘇省的企業數量占比國內企業總量的16.2%,位列首位;其次是廣東省和浙江省,兩者的企業數量占比分別為14.3%和11.5%,相比之下其他省份所占份額較低,均低于10%。

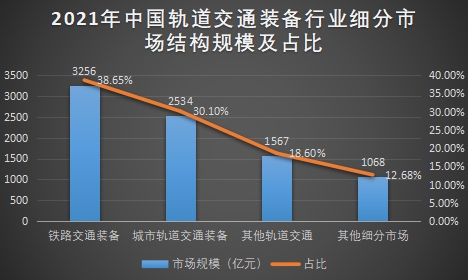

2、細分市場結構

根據北京研精畢智的測算數據,在國內軌道交通裝備行業細分市場結構中,鐵路交通裝備市場規模最大,2021年約為3256億元,占比軌道交通裝備行業總規模的38.65%;城市軌道交通裝備和其他軌道交通裝備市場規模分別為2534億元和1567億元,占比為30.1%和18.6%,其他細分市場規模合計為1068億元,占比為12.68%。

3、市場競爭梯隊

從我國軌道交通裝備市場競爭梯隊來看,2021年中國中車以90%以上的市場份額占據市場壟斷地位,位于第一梯隊;其次是青島四方龐巴迪鐵路運輸設備等中外合資企業位列第二梯隊;其他企業占據第三梯隊。

4、市場金額分布

在國內軌道交通裝備市場金額分布中,中國中車的市場份額占比最高,其旗下的株洲電力機車、南京浦鎮和長春客車分別占比39.1%、21.3%和21%,整體形成市場壟斷。

二、中國軌道交通裝備重點企業

1、中國中車

中國中車是全球范圍內規模和技術流線的軌道交通裝備供應企業,2021年其市場營業收入約為2257億元,較上年同比增長6.2%,其中鐵路裝備、城軌與城市基礎設施分別占比41%和26%,同年其軌道交通裝備銷售量約為8050輛,較上年同比下降約16.2%。

2、康尼機電

康尼機電的市場業務包括干線鐵路車輛門系統、城軌車輛門系統、站臺安全門系統和內部裝飾等,2021年企業的軌道交通業務收入為26.5億元,市場業務毛利率約為41%。

3、新筑股份

企業的產品布局包括地鐵車輛、有軌電車、內嵌式中低速磁懸浮交通系統,2021年其軌道交通領域收入規模約為4.3億元,市場業務毛利率約為3.4%。

研精畢智市場調研網隸屬于北京研精畢智信息咨詢有限公司(北京研精畢智英文簡稱”XYZResearch“),是國內領先的行業研究及企業研究服務供應商。通過有效分析復雜數據和各類渠道信息,助力客戶深入了解所關注的細分市場,包括市場空間、競爭格局、市場進入策略、用戶結構等,包括深度研究目標企業組織架構,市場策略、銷售結構、戰略規劃等,幫助企業做出更有價值的商業決策。