受益于新能源汽車市場滲透率的不斷提升,下游市場需求旺盛,為鋰電池電解液需求增長帶來了巨大的空間,根據北京研精畢智的數據顯示,在我國鋰電池電解液市場格局中,天賜材料、新宙邦和國泰華榮等企業的市場占有率相對較高,市場集中度整體呈現持續上升的態勢。

一、中國鋰電池電解液行業競爭格局

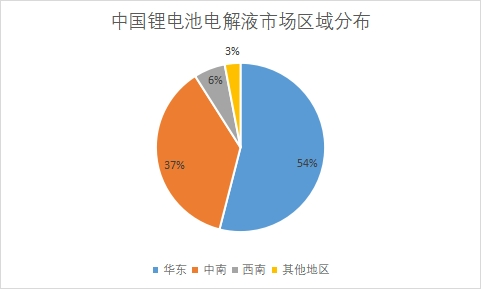

1、區域分布

在我國鋰電池電解液行業區域分布方面,整體集中于新能源產業分布的地區,整體行業格局呈現集中化分布的態勢,其中以華東、中南和西南地區為主,三個地區合計占比97%,根據北京研精畢智的分析數據顯示,2021年中國華東地區占鋰電池電解液市場的比重約為54%,中南和西南地區分別占比37%和6%,除此之外國內其他地區所占份額之和合計為3%左右。

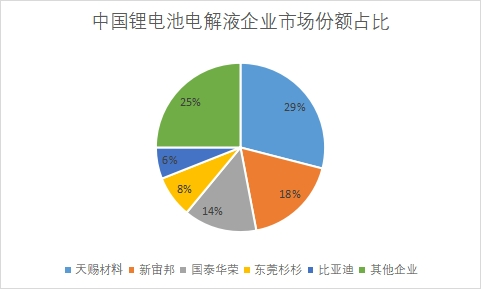

2、市場份額

以行業內各企業的鋰電池電解液市場出貨量作為劃分依據,整體行業龍頭企業的優勢地位明顯,其中天賜材料、新宙邦和國泰華榮等企業的市場占有率相對較高,2021年三者分別占比29%、18%和14%;其次是東莞杉杉和比亞迪分別占比8%和6%,此外其他企業合計占比25%。

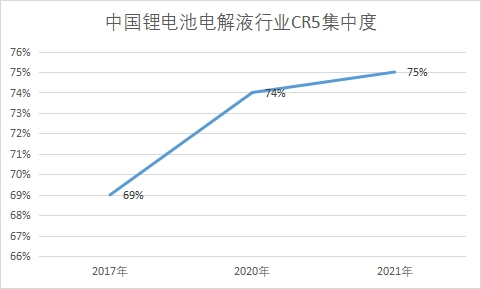

3、市場集中度

目前我國鋰電池電解液行業集中度較高,2017-2020年,行業內出貨量排名前五的企業占比由69%增長至74%,年平均增長率約為1.7%,到2021年國內鋰電池電解液行業CR5集中度達到75%,同比提高1個百分點,北京研精畢智預測未來我國鋰電池電解液市場集中度將長期位于高位。

二、中國鋰電池電解液行業重點企業

1、天賜材料

天賜材料是國內集研發、生產、銷售為一體的國家級高新技術企業,公司主要業務為鋰離子電池材料、日化材料和特種化學品兩大業務板塊,2022年公司當期實現營業收入為224.11億元,營收首次突破200億元,同比增長102.07%,凈利潤為57.23億元,同比增長159.16%。

2、新宙邦

新宙邦是全球領先的電子化學品和功能材料企業,公司專注于鋰電池化學品、電容器化學品、有機氟化學品和半導體化學品的研發、生產與銷售,2022年營業收入約為96.61億元,同比增長38.98%,凈利潤為17.61億元,同比增長34.76%。

3、國泰華榮

國泰華榮是一家專業生產鋰電池材料、有機硅材料的國家火炬計劃重點高新技術企業,公司主要從事鋰離子電池電解液和有機硅的研發、生產和銷售,裝備技術、生產規模、技術水平和市場占有率在國內均處于領先地位,2022年營業總收入為429.79億元,同比增長9.1%,營業利潤為33.3億元,同比增長43.99%。

研精畢智市場調研網隸屬于北京研精畢智信息咨詢有限公司(北京研精畢智英文簡稱“XYZResearch),是國內領先的行業研究及企業研究服務供應商。通過有效分析復雜數據和各類渠道信息,助力客戶深入了解所關注的細分市場,包括市場空間、競爭格局、市場進入策略、用戶結構等,包括深度研究目標企業組織架構,市場策略、銷售結構、戰略規劃等,幫助企業做出更有價值的商業決策。